Wenn Börsen Höchststände generieren, schwillt typischerweise das mediale Crash-Gerede an. Die Realität ist aber, dass ein Markt der neue Hochs generiert, nicht einfach auf dem Fuße dreht, sondern in der Regel Zeit und Hin und Her braucht, um eine Topbildung zu abzuschließen. Auch 1987 beim „Schwarzen Montag“ war das nicht anders.

Der Markt steigt und steigt und jeden lieben Tag lang werden wir von unzähligen Artikeln penetriert, die uns erklären warum das so nicht weitergehen kann und warum nun bald eine Korrektur oder sogar ein „Crash“ kommen „muss“. Der Markt „muss“ zwar gar nichts, aber trotzdem erscheinen diese Artikel in Masse.

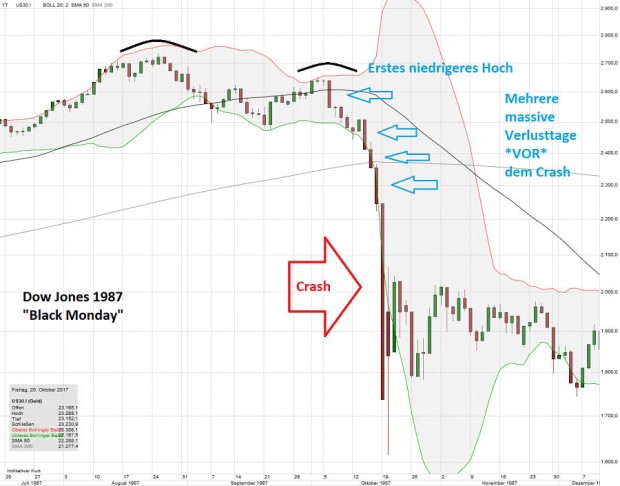

Gerade erst Donnerstag letzter Woche hat sich der „Black Monday“ von 1987 zum 30. Mal gejährt, an dem die US Börse damals an einem Tag um 23% abgestürzt war und selbst seriöse Magazine wie die Schweizer „Finanz und Wirtschaft“, erzählen uns nun die Geschichte vom Monstercrash der aus dem Nichts kam.

Ich sage das mit Bedacht, aber all diese Geschichten vom „plötzlichen Crash aus dem Nichts“ sind eher Übertreibungen und das werde ich Ihnen heute zeigen. Auch der 1987er Crash kam keineswegs „aus dem Nichts“, sondern wer die Marktstrukturen respektierte, hatte einige Warnungen vorher. Vor allem aber brechen Börsen, die gerade noch neue Hochs generiert haben, nicht einfach so ein und das werde ich Ihnen gleich auch nahebringen.

Damit es aber keine Missverständnisse gibt: eine normale Korrektur von 5-10% – und nach diesem Lauf sogar von 20% – kann nun theoretisch jederzeit einsetzen und wäre ebenso gesund wie überfällig. In diesem Artikel geht es also nicht darum, dass es nun pausenlos weiter hoch geht – das wird es nicht – sondern um die irrationale Angst vor dem „nächsten 2008er Crash um die Ecke“ sozusagen.

Damit stellt sich aber die Frage, warum dann so viele Artikel dieser Crash-Logik erscheinen, wenn diese Angstmacherei doch Abseits der Realität ist und seit nun 8 Jahren die Anleger davon abhält, an einem der größten Bullenmärkte der Geschichte zu partizipieren.

Mediale Befriedung des Bias der Leser

Die Antwort ist einfach, wird aber hier nicht jedem schmecken. Denn das mediale Geschäft ist auch ein Geschäft, man will ja möglichst viel Aufmerksamkeit und Klicks und daher schreibt man besser, was die Leser hören wollen und sowieso denken. Es geht im medialen Geschäft nicht darum, dass die Leser die besten Entscheidungen treffen, sondern dass sie den Inhalt lieben. Und indem man den Bias der Leser befriedigt, erlangt man mit geringem Aufwand mehr Zustimmung, als wenn man diesen Bias mühsam deskonstruiert. Auch das ist ein Grund für die Echokammern, die wir immer wieder medial erleben und passiert unabhängig von politischer Orientierung überall in den Medien.

Und für normale Anleger ist die Tatsache, dass dieser Markt nun zu weit gelaufen ist, so offensichtlich, dass jeder der in dieses Horn stößt, nur wohlgefälliges Nicken erfährt und viele „Likes“ bei Facebook und Co. Auch ich könnte es mir nun leichter machen und Ihnen davon erzählen wie aufgeblasen dieser Markt ist und wie verzerrt durch die Notenbankpolitik und warum dieser Markt bald in einem großen Knall enden „muss“ – Ihr wohlgefälliges Nicken und Ihre „Likes“ in Massen wären mir wohl sicher, im Gegensatz zu diesem Text.

Ein Crash kommt seltenst aus dem Nichts

Dummerweise ist es am Markt aber nicht so einfach, dass, was alle denken, auch die Wahrheit sein muss. Im Gegenteil, das was instinktiv so logisch erscheint, weist oft in die falsche Richtung, denn das Logische ist aufgrund der Reflexivität im Markt schon in den Kursen enthalten. Obwohl ich also die von den Notenbanken aufgepumpte Verzerrung sehr wohl sehe, kann es durchaus noch einige Jahre so weitergehen. Und vor allem, die Crash-Gefahr ist aktuell nicht so groß.

Denn Nein, wir haben noch keine Topbildung. Wir haben derzeit einen stampfenden, schiebenden, schwitzenden Bullenmarkt. Und neue Hochs sind eher *keine* Gefahr für einen Crash, da Märkte in der Regel *nicht* sofort auf dem Fuße drehen – außer es passiert etwas völlig Überraschendes. Berechtigten Grund zur Sorge gibt es dagegen, wenn klare Wendeformationen existieren, oder man ein langsames Abwärts-Bröseln vor sich hat, an dessen Ende dann der Absturz über die Klippe kommt.

Erneut damit es keine Missverständnisse gibt: sicher können wir gerade die absoluten Höchststände des Marktes für lange Zeit erleben – theoretisch ist das möglich, niemand kennt die Zukunft. Aber selbst, wenn das so wäre, braucht es einige Zeit des langsamen abwärts bröseln, bis so ein Markt ernsthaft in Gefahr ist wegzukippen. Das ist der Punkt den ich hier und heute machen will.

Ein Rückblick auf Crashs von 1987 bis 2011

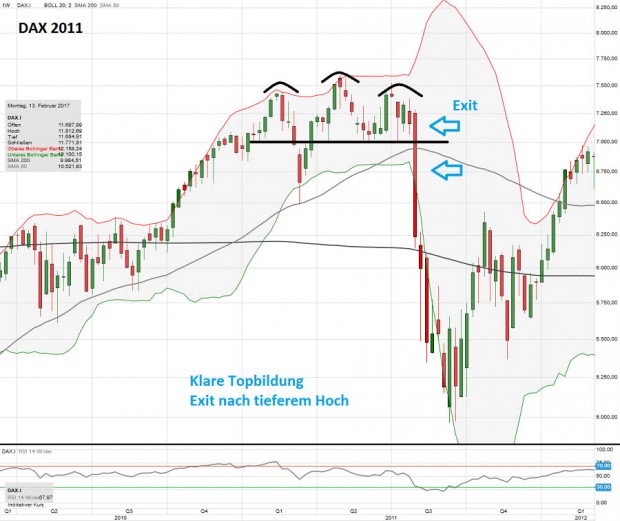

Nun sind Worte aber nur Worte, einprägsame Bilder machen mehr Eindruck. Deswegen mache ich mit Ihnen heute eine Chartreise durch die letzten 5 Situationen, die im langfristigen Bild mit Wochenkerzen den Namen „Crash“ oder „Einbruch“ zu Recht getragen haben. Als da sind:

Die Eurokrise 2011 aus Sicht des S&P500 und DAX

Die Lehman Krise 2008 aus Sicht des S&P500 und DAX

Die Internetblase 2000 aus Sicht des S&P500 und DAX

Der Long Term Capital Management (LCTM) Crash 1998 aus Sicht des S&P500

Der Schwarze Montag 1987 aus Sicht des S&P500

Mit dem „Schwarzen Montag“ bin ich übrigens in jungen Jahren zur Börse gekommen, den habe ich also schon in persönlicher Erinnerung, die Krisen danach erst recht.

Der Black Monday von 1987 hatte keinen klaren Katalysator, man könnte sagen, der Markt ist unter dem eigenen Gewicht zusammengeklappt. Der LCTM Crash 1998 dagegen hatte für den Markt eine eindeutige, plötzliche und in ihrer Dynamik völlig überraschende Ursache. Insofern ist 1998 die Ausnahme und es wird interessant sein zu sehen, ob auch die Kurse da ein Ausnahmeverhalten zeigen.

Im Folgenden zeige ich Ihnen nun die 8 Charts mit Markierung und kurzen Worten, die weitgehend für sich sprechen. Gegen Ende dann eine Zusammenfassung. Die blauen Pfeile beschreiben dabei die Stellen, an denen ein Anleger mit Verständnis für Markttechnik spätestens die Reißleine gezogen hätte, weil vorher schon genügend Warnsignale existierten. Vom Top hatte man damit schon 10-20% wieder abgegeben, das exakte Top trifft man nie, aber dem Großteil des Absturzes konnte man aus dem Wege gehen.

Klare Botschaft: In 7 von 8 Fällen kündigte sich die Krise deutlich an!

Ich denke die Botschaft ist klar für alle, die Augen haben zu sehen. In allen, wirklich in allen Fällen außer 1998 bei LCTM, hat sich der Einbruch vorher durch zumindest ein niedrigeres Hoch, eine klare Topbildung oder eine bröselnde Abwärtsbewegung über viele Tage angedeutet. In vielen Fällen wie 2000 gab es sogar wochen- und monatelang x-fache Warnungen mit niedrigeren Hochs und damit *Null* Grund, diese Reise nach unten mitzumachen. Und in ganz vielen Fällen wie 2000 und 2008 konnte man objektiv sehen, wie der Markt langsam nach unten Fahrt aufnahm, die Abwärtsgeschwindigkeit also stieg. Der große Absturz war dann nur die logisch Folge.

Wer also die Charts und die Marktmechanik klar beachtet hat, wer dann ausgestiegen ist, wenn sich klar ein Abwärtstrend oder eine vollendete Topformation ergab, war in 7 von 8 Fällen auf der sicheren Seite und hat den großen Absturz *nicht* voll mitmachen müssen. Vielmehr konnte dieser Marktteilnehmer dann viel tiefer wiederkaufen und so einen massiven relativen Ertrag erzielen. Der Crash legte sozusagen die Grundlage für riesige Gewinne danach. Einen Grund den Weg nach unten mitzumachen, gab es also nicht für die, die Augen hatten zu sehen und wenigstens die Grundkonzepte von Trends und Topbildungen verstanden hatten.

LTCM 1998 war die Ausnahme, nicht 1987. Und Nordkorea wäre auch eine.

Es gab nur eine Ausnahme: LTCM 1998. Und das, weil das für die Märkte völlig überraschend und schnell, ohne große Vorbereitung kam. Auch aktuell hätten wir so einen Fall, wenn nun über Nacht ein Atomkrieg in Asien um Korea starten würde. In dem Fall gäbe es keine Vorwarnung in den Charts und keine tieferen Hochs, die *Alarm* für sehende Augen schreien. In dem Fall ginge es sofort massiv runter, weil Südkorea als verlängerte IT-Werkbank der Welt absolut zentrale Bedeutung hat. Wo sollten auch zum Beispiel all die OLED Displays des iPhone X sonst herkommen?

Mit diesem Restrisiko müssen wir aber leben, sonst dürfen wir morgens gar nicht mehr aufstehen, und das gilt nicht nur für die Börse. Morgen kann uns auch ein Herzinfarkt treffen oder ein besoffener Autofahrer uns mitten auf dem Bürgersteig ohne Vorwarnung umfahren.

Fazit: Keine Panik bei neuen Hochs

Sicher kann aus jeder starken Marktbewegung ein Top werden, auch aus der, die wir gerade im Oktober 2017 erleben. Aber richtig riskant wird ein Markt erst später, wenn er anfängt, tiefere Hochs und tiefere Tiefs zu generieren und nach unten Fahrt aufnimmt. Wenn es abwärts bröselt eben, und das ist erst viel, viel später als der Tag, an dem das neue Hoch generiert wurde. Das ist die zentrale Botschaft die ich Ihnen heute mitgeben will.

Und auch 1987 am „Schwarzen Montag“ war es nicht anders. Ich habe noch ein Chart für Sie, ich habe die Zeit vor dem „Black Monday“ mal auf Tageskerzen aufgelöst.

Sie sehen, wie irreal die Geschichte vom „Crash aus dem Nichts“ ist. Das ist einfach eine nette, klickgenerierende Geschichte. Denn auch wenn es keinen sichtbaren, fundamentalen Grund dafür gab, hatte sich der Crash an mehreren Tagen mit hohen Verlusten vorher angekündigt, wie ein Rudel Lemminge, das über eine Klippe geht. Oder wie ein Schneebrett, das abrutscht und zur Lawine wird.

Lassen wir uns also nicht von den medialen Crash-Geschichten aus der Ruhe bringen. *Irgendwann* werden die auch mal Recht haben, nachdem sie nun 8 Jahre lang immer falsch lagen, wird es ja auch rein statistisch langsam Zeit. Ein Affe mit einem Dart-Pfeil hätte auf jeden Fall einen besseren Job gemacht als die Crash-Gurus.

Aber auch wenn ein Crash sich theoretisch von heute an entwickeln sollte, passiert er nicht direkt an Tagen, an denen der Markt neue Hochs erreicht hat. Machen wir uns also erst dann Sorgen, wenn es angemessen ist, wenn der Markt schon markant zu fallen *begonnen hat*.

Mehr Folgen und weniger Raten

Viel wichtiger als immer wieder sinnlos erraten zu wollen, was in der Zukunft passiert, wäre es also für Anleger, die Fähigkeit zu trainieren, dann wenn es nötig ist auch wirklich konsequent die Reißleine zu ziehen. Denn „Buy and Hold“ hat in keiner der obigen Situationen Spaß gemacht. Und das Risiko, dass der durchschnittliche Anleger dann entnervt und panisch durch die mediale Bombardierung genau am Tiefpunkt aussteigt, wenn der Druck am größten ist, ist erfahrungsgemäß sehr hoch.

Ich hoffe dieser Beitrag trägt zur Beruhigung und Rationalisierung bei und hilft Ihnen, Bullenmärkte in Zukunft auch mal richtig mitzugehen. Hören Sie nicht auf die ganzen Crash-Propheten mit ihrem Gebrabbel, die haben auch keine Glaskugel. Der Markt mit seinen Strukturen weist uns den Weg, der ist nicht unser Feind, sondern unser Hirte.

Und übrigens – nein die Markttechnik sagt natürlich nichts über die Zukunft aus, die Zukunft kennt niemand, weder Charts noch Prognostiker. Erst im Nachhinein sieht dann immer alles logisch aus. Die Markttechnik beschreibt uns aber zuverlässig den Marktzustand der Gegenwart und das ist eine Menge wert. Darauf zu setzen, dass dieser Zustand anhält, lohnt sich weit öfter als herum zu raten. Und wenn man schon zwei oder drei niedrigere Hochs hinter sich hat und es trotzdem weiter abwärts bröselt, dann sollte man bei dieser Gegenwartsbeschreibung mal vorsichtiger werden, als wenn der Markt gerade neue Hochs generiert.

Man nennt dieses Prinzip auch Trend und auf ihn zu setzen ist statistisch profitabler, als sich permanent dagegen zu stellen.

Ihr Michael Schulte (Hari)

Sie müssenangemeldet sein um einen Kommentar oder eine Antwort schreiben zu können

Bitte loggen Sie sich ein

Nicht alle Fragen sind geklärt. Für mich ist die Gretchenfrage: Wie groß ist der Anteil der Marktteilnehmer, die ihre Marktentscheidungen auf Chartanalyse stützen.

Anders gesagt, wenn alle der Charttechnik vertrauen und entsprechend handeln, dann kommt es nur auf Charttechnik an. Wenn hingegen niemand auf Charttechnik setzt, ist sie irrelevant. Dazwischen dürfte die Wahrheit liegen. Aber da fehlt mir der Einblick. Als ich noch mittendrin war, spielte sie nur eine untergeordnete Rolle.

Sie verstehen leider nicht den Unterschied zwischen manipulierten Charts, das sind alle Aktien und Rohstoff Charts und eben nicht manipulierbare ( oder nicht so einfach) . Der Baltic Dry gibt ja die Anzahl der wirtschaftlich essentiellen Güter wieder, die live und tatsächlich per Schiff unterwegs sind. Das ist relativ transparent. Es ist mir klar das eine Diskusssion mit Anhängern von „Doppelschulterbildungen“ nicht möglich ist, zeichnen sie ihre Linien weiter und beobachten sie Ihre Zeichnungen nach der nächsten Zinserhöhung. Warum er auf die treibenden Kräfte eingehen sollte? Der Autor schreibt von gesunden Märkten und das alles in Butter ist, das genau… Mehr

Schöne Darstellung – die genauen charttechnischen Bezeichnungen für die einzelnen Topbildungen sind allerdings nicht genannt, aber vielleicht ist das hier auch nicht nötig. Bei den beiden ersten handelt es sich um (etwas atypische) Kopf-Schulter-Bildungen. Bei dieser sog. SKS-Formation sollte man das Volumen nicht vernachlässigen. Typischerweise ist dieses bei der zweiten (rechten) Schulter deutlich geringer als bei den beiden vorherigen Tops. Generell ist zurückgehendes Volumen bei den Aufwärts-Kerzen ein Warnzeichen.

Sehr geehrter Herr Schulte,vielen Dank für den schönen Artikel und die immer neuen Aspekte, mit denen Sie die Phänomene der Geldwelt so erklären können. Ich finde, der wichtigste Aspekt, den man mit einrechnen muss, ist der der Kommunikation und der Angst. 2008 hat man klar gezeigt bekommen, welche Höllen drohen, wenn der Markt zusammenbrechen sollte. Dieser Schock sitzt tief, bei allen wichtigen Akteuren. Und deshalb hat man, wie jeder gute Hamster, seine Sicherheiten aufgebaut, mit denen die heilige Kuh Markt nun geschützt wird. Vor jeder grossen Transaktion, gleich welcher Art, die marktstörend sein könnte, wird noch einmal geprüft, ob das… Mehr

Wen der Markt Ihr Hirte ist sind Drahgi und Yellen folgerichtig ihre Propheten.

Jetzt kann ich auch endlich Ihre Artikel richtig einordnen.

Das die Propheten mit ihren Manipulationen den Glauben

pervertieren ist auch nichts Neues.

Das die Wölfe im Schafpelz unter den gutgläubigen Anlegerschafen

zur gegebenen Zeit wieder ein Massaker anrichten werden ist wohl

gesetzt.

An meinen Werten werden diese Wölfe sich die Zähne aus beißen.

Ein goldiges Nääääh