Etliche Indikatoren zur US-Konjunktur fielen zuletzt negativ aus, ein Abkühlen der Wirtschaft zeichnet sich ab. Doch Fed-Chef Jerome Powell hält unerschütterlich Kurs: Die Zinsen wurden erhöht, zwei weitere Schritte für das kommende Jahr avisiert.

Getty Images

Getty Images

Was ist los mit der Fed? Diese Frage beschäftigte die Wall Street nach der jüngsten Sitzung der US-Notenbanker. Etliche Indikatoren der Konjunktur fielen zuletzt negativ aus, ein Abkühlen der Wirtschaft zeichnet sich ab. Doch Fed-Chef Jerome Powell hält unerschütterlich Kurs: Die Zinsen wurden erhöht, zwei weitere Schritte für das kommende Jahr avisiert. Börsianer waren sich offenbar sicher, dass Powell einen versöhnlicheren Ausblick geben und andeuten würde, etwa den Verkauf von Anleihen auszusetzen. Doch US-Präsident Trump hatte Powell zuvor unter Druck gesetzt, seine Kommentare fielen womöglich auch deshalb harsch aus. An der Wall Street drehten daraufhin alle relevanten Indizes ins Minus. Auch durch Frankfurt rollte die Welle, der DAX markierte im Tagesverlauf ein neues Jahrestief. Statt der erhofften Jahresendrally geht es weiter bergab, statt Weihnachtsstimmung herrscht gespannte Vorsicht auf dem Parkett. Für Anleger ist kurz vor dem Jahreswechsel eines klar: Auf das hervorragende Aktienjahr 2017 folgte eines der schlechtesten der vergangenen Jahrzehnte. Womöglich ist es gerade die schlechte Stimmung, die im Jahr 2019 trotz aller Widrigkeiten eine Erholung und wieder steigende Kurse möglich macht.

Aber derzeit scheint der Markt nur eine Richtung zu kennen: Abwärts. Die Flucht der Anleger aus amerikanischen Aktien hat sich am Freitag sogar noch verschärft. Eine zaghafte Erholung im frühen Handel erwies sich als Strohfeuer. Kurse drehten wieder nach unten und weiteten Verluste kontinuierlich aus. Von einer „Kapitulation der Investoren“ sprach Stratege Mika Inkinen von der Investmentbank JPMorgan. Auch solide Daten zum US-Konsum und zur Stimmung der Verbraucher konnten die Baisse nicht eindämmen. Der Dow Jones Industrial verlor 1,8 Prozent auf 22.445 Punkte. Er ist damit in fünf der vergangenen sechs Sitzungen gefallen. Auf Wochensicht beläuft sich der Verlust des Dow auf fast sieben Prozent. Im Monat Dezember summieren sich die Einbußen mittlerweile auf historisch hohe rund zwölf Prozent. JPMorgan-Stratege Inkinen begründete diesen Kursverfall mit der Angst der Anleger vor einer Rezession. Er verwies auf den US-Anleihemarkt, an dem sich der Renditeabstand zwischen kurzlaufenden Papieren und solchen mit langen Laufzeiten immer mehr verringere. Diese Tendenz habe sich nach der Sitzung der Notenbank Fed am Vortag nochmals verschärft. Sie gilt als verlässliches Signal für eine bevorstehende Rezession. Zuletzt hatten Volkswirte bereits vermehrt auf die Gefahr einer Rezession im Jahr 2020 hingewiesen.

Aber derzeit scheint der Markt nur eine Richtung zu kennen: Abwärts. Die Flucht der Anleger aus amerikanischen Aktien hat sich am Freitag sogar noch verschärft. Eine zaghafte Erholung im frühen Handel erwies sich als Strohfeuer. Kurse drehten wieder nach unten und weiteten Verluste kontinuierlich aus. Von einer „Kapitulation der Investoren“ sprach Stratege Mika Inkinen von der Investmentbank JPMorgan. Auch solide Daten zum US-Konsum und zur Stimmung der Verbraucher konnten die Baisse nicht eindämmen. Der Dow Jones Industrial verlor 1,8 Prozent auf 22.445 Punkte. Er ist damit in fünf der vergangenen sechs Sitzungen gefallen. Auf Wochensicht beläuft sich der Verlust des Dow auf fast sieben Prozent. Im Monat Dezember summieren sich die Einbußen mittlerweile auf historisch hohe rund zwölf Prozent. JPMorgan-Stratege Inkinen begründete diesen Kursverfall mit der Angst der Anleger vor einer Rezession. Er verwies auf den US-Anleihemarkt, an dem sich der Renditeabstand zwischen kurzlaufenden Papieren und solchen mit langen Laufzeiten immer mehr verringere. Diese Tendenz habe sich nach der Sitzung der Notenbank Fed am Vortag nochmals verschärft. Sie gilt als verlässliches Signal für eine bevorstehende Rezession. Zuletzt hatten Volkswirte bereits vermehrt auf die Gefahr einer Rezession im Jahr 2020 hingewiesen.

Der marktbreite S&P 500 sank am Freitag um 2,1 Prozent auf 2.417 Zähler. Der technologielastige NASDAQ 100 fiel mit 3,2 Prozent auf 6.047 Punkte erneut deutlich stärker als der Dow und der S&P 500. Er vermied den Fall unter die Marke von 6.000 Punkten nur denkbar knapp. Im Dezember ist der Nasdaq 100 bislang um rund 13 Prozent eingebrochen.

An der Nasdaq gerieten erneut die Papiere der großen Tech- und Internetkonzerne ins Visier der Verkäufer: Aktien von Amazon, Apple, Netflix, Alphabet (Alphabet C (ex Google)) und Facebook verloren zwischen 3,2 und 6,3 Prozent.

Aus dem schwachen Aktienmarkt stach Nike heraus, Anleger konnten sich über einen Kurssprung von gut sieben Prozent freuen. Der Sportartikelhersteller überraschte mit Quartalszahlen positiv. Die Papiere lagen im Dow Jones Index mit großem Abstand an der Spitze. Die Ergebnisse von Nike zeugten von zunehmender Wachstumsdynamik, schrieb Analyst Matthew Boss von JPMorgan.

Nach der Rücktrittsankündigung von US-Verteidigungsminister James Mattis zeigten sich Aktien von Rüstungskonzernen schwächer. So verloren General Dynamics 2,7 Prozent, Raytheon mehr als vier Prozent und Lockheed Martin mehr als drei Prozent. Mattis hatte sich für einen Verbleib der US-Soldaten in Syrien und Afghanistan ausgesprochen.

Die Stimmung unter den Geldprofis verdüstert sich zunehmend. Laut einer aktuellen Umfrage der Bank of America Merrill Lynch (BofAML) unter Fondsmanagern weltweit sind die Konjunkturaussichten der Befragten so niedrig wie seit 2008 nicht mehr. „Investoren stehen kurz davor, extrem negativ zu denken“, erklärt Michael Hartnett, BofAML-Chefanlagestratege, das Ergebnis der Umfrage. Dementsprechend stark ist auch der Rückgang der Risikoneigung der Investoren. Gerade noch 16 Prozent der Fondsmanager übergewichten Aktien in ihrem Portfolio — das sind 15 Prozentpunkte weniger als vor einem Monat. In Erwartung einer konjunkturellen Abschwächung und sinkender Profitmargen sind dagegen risikoärmere Investments heiß begehrt. Hoch im Kurs stehen nun sichere Anleihen und Bargeld. Netto 35 Prozent der Befragten gaben an, ein Übergewicht in Cash zu haben — das übersteigt den langfristigen Mittelwert von 20 Prozent deutlich. Dabei dominiert den siebten Monat in Folge die Sorge vor einem Handelskrieg (37 Prozent) die Topliste der größten Risiken für Investoren, es folgen eine zu schnelle Zinswende mit 18 Prozent und ein wirtschaftlicher Abschwung in China mit 16 Prozent.

Positiv: Eine Rezession im nächsten Jahr erwarten nur neun Prozent der Befragten, die ein Gesamtvermögen von über 694 Milliarden US-Dollar verwalten.

Auch Japan als Exportnation spürt den Handelsstreit der USA mit China. Im Fiskaljahr 2018, das im kommenden März endet, wird nur noch mit einem Wirtschaftswachstum von 0,9 statt 1,5 Prozent gerechnet. Im Fiskaljahr 2019 dürften es dann 1,3 Prozent werden statt der bisher geschätzten 1,5 Prozent, hieß es. „An den Märkten setzt sich zunehmend die Überzeugung durch, dass das globale Wachstum allmählich abflaut. Da erweist es sich jetzt als kluger Schachzug, dass die Bank of Japan in den letzten Quartalen bei der Normalisierung ihrer Geldpolitik so zurückhaltend agiert hat“, erklärt daher John Vail, globaler Chefstratege des japanischen Vermögensverwalters NikkoAM. Japans Notenbank hat auch vergangene Woche wegen der wirtschaftlichen Gefahrenherde entschieden, ihre ultra-lockere Geldpolitik unverändert fortzusetzen.

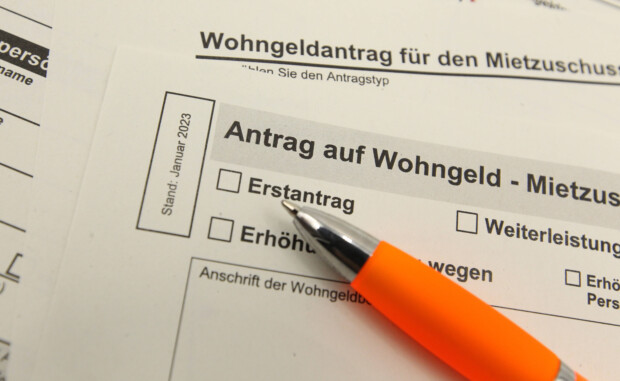

Viele verunsicherte Anleger werden ihr Heil 2019 in der mittlerweile hoch geachteten Assetklasse Immobilien suchen. Die Immobilienwelt scheint nach wie vor in einem geordneten Zustand zu sein. Weder ein moderat steigendes Zinsniveau noch ein sich ausweitendes Flächenangebot haben Anzeichen für eine Wende bei den Kaufpreisen gegeben. Das Transaktionsvolumen bei Immobilien steigt kontinuierlich seit 2010. Im zu Ende gehenden Jahr wird es nach Erhebungen des Maklerkonzerns JLL für gewerblich genutzte Immobilien mit 60 Milliarden Euro ein neues Rekordjahr in Deutschland geben. Inklusive der Nutzungsklasse Wohnen wird sich das Transaktionsvolumen voraussichtlich auf 76 Milliarden Euro summieren. Top-Objekte werden auch 2019 rar sein, und die Nachfrage, vor allem in den deutschen Metropolregionen, wird unverändert hoch bleiben.

Weitere Meldungen und Kommentare zu Wirtschaft und Börse lesen Sie auf unserer Partner-Site

Weitere Meldungen und Kommentare zu Wirtschaft und Börse lesen Sie auf unserer Partner-Site

Sie müssenangemeldet sein um einen Kommentar oder eine Antwort schreiben zu können

Bitte loggen Sie sich ein

Die FED „fährt auf Sicht“ und dazu noch einen Anti-Trump-Kurs. Die aktuellen Daten gaben diese Entscheidung her, während die Frühindikatoren („Schätzwerte“) dies nicht tun. Die FED hat damit einen Schritt zuviel getan, und wird dies noch politisch „bezahlen“.

Der Crash mag unangenehm sein, ist aber als Marktbereinigung und Kaufgelegenheit durchaus heilsam. Das „Hochbeten“ der Märkte halte ich alter Börsenfuchs für noch problematischer. 😉

Am 31.12.2015 bei 16.346..am 31.12.2016 stand der Dow Jones bei 19.963 am 31.12.2017 bei 25.295 und am 31.12.2018 zwischen 22.000 und 24.000 . So schlecht ist das nicht…wenn man sich den Sprung im Jahr 2017 anschaut….die Korrektur war überfällig.

Die Märkte wollen ganz klar immer mehr die FED kontrollieren wollen bzw jetzt eben zwingen möchten, 2019 eben nicht mit den Zinsen raufzugehen. Wie ein Kind, dass mal im Supermarkt sich auf den Boden legt und keinen Wank mehr macht, wenn es das begehrte Bonbon nicht erhält. Wenn ich mich recht erinnere: Früher haben die Notenbanken mal (versucht) die Märkte gesteuert. Nun will man umgekehrte Verhältnisse. Die Notenbanken sollen sich den Märkten unterordnen. Kritische zu sehen ist auch, dass neu die Notenbanken den Märkten vorab berichten (vorauseilender Gehorsam?), was sie in Zukunft zu tun gedenken. Das war auch mal anders.… Mehr

Und in dieser kritischen Situation schicken sich EU und Bundesregierung an, die hiesige Autoindustrie mit immer neuen „Grenzwerten“ in weiten Teilen nachhaltig zu schwächen. Vielleicht finden sie morgen ja noch ein schädliches chemisches Element mehr, das vom Auto kommt. Am besten also gar nicht mehr fahren und zu Hause bleiben. Tut mir leid, das ist nicht nur irre, sondern gemeingefährlich für den Wohlstand in diesem Land.

Wie so vieles was Merkel und ihre Spießgenossen angezettelt haben. Deutschland lebt mittlerweile vom schwachen Euro. Geliefert wie bestellt….

Die FED ist ein eigenständiges Konstrukt und wurde in einer Nacht und Nebelaktion durch eine Interessensgemeinschaft zusammen mit einem früheren US-Präsidenten durchgezogen und entziehen sich der Kontrolle jeder Regierung und man sagt ja auch, daß schon mal ein Präsident in den sechziger Jahren gesundheitlich Schaden erlitt, weil er diesen Zustand ändern wollte und es ist anzunehmen, daß sie sich ihre Eigenständigkeit von niemand nehmen lassen wollen und deshalb werden sie so weiter machen wie gehabt und das ist einmalig auf der Welt, daß jemand Geld drucken und es verwalten kann, ohne daß die eigene Regierung darauf Einfluß hat und es… Mehr

@Nibelung

Stramme These. Wie das überhaupt stattfinden konnte…..wer weis?

G. Edward Griffin, Die Kreatur von Jekyll Island

Besser als jeder Krimi;-))

In der Tat, wenn man wissen will, wie und durch wenn die FED gegründet bzw. erschaffen wurde, dann muss man das Buch von G.Edward Griffin lesen oder alternativ das Buch von Ernst Wolf, Finanzsunami ….

Dann weiß die Menschheit, wer regiert das Geld – Geldsystem. Oder erinnern Sie sich an die Gründung der Bank of England im Jahre 1689 als Privatbank, die bis 1946 privat war und „jetzt nicht mehr“ wer ist jetzt der Eigentümer? Die jetzigen Eigentümer der FED haben eine bessere Kopie für den globalen Dollar erschaffen.

@DavidDavids

Die „City of London“ ist auch ein Leckerbissen.

Sehr zu empfehlen:

https://www.youtube.com/watch?v=rMwyBnxhIAY

Gruß

H.D.

Die lange Erfolgsgeschichte des Dollars bestätigt, dass die FED wohl mehr richtig als falsch gemacht hat.

Übrigens: ich mache mit über die EZB und ihre Gelddruckerei deutlich mehr Sorgen.

Von einer „Kapitulation der Investoren“ sprach Stratege Mika Inkinen …. Ich würde mal sagen, die Kapitulation wird da sein wenn der Kurs von J.P. Morgen bei 1 US$ steht, der Dow 1.500 Pkt erreicht hat und die Rendite der 10 jährigen Anleihen bei 28% angekommen ist.

Das ist KAPITULATION

Das Problem ist nur – es gibt wahrscheinlich niemanden ausser mir gibt, der sich so etwas vorstellen kann. Wir werden sehen, sprach der Blinde….und dann kam Jesus.