Die Finanzexperten Marc Friedrich und Matthias Weik warnten vor desaströsen wirtschaftlichen Folgen einer verfehlten Finanzpolitik schon lange vor Ausbruch der Corona-Pandemie – die ihre Prognosen bestätigt und deren Auswirkungen beschleunigt.

Zuvor wird Italien aber das enorme Erpressungspotenzial gegen seine Partner in der Eurozone zu seinen Gunsten einsetzen. Das hat auch schon funktioniert. Das angedrohte Defizitverfahren vonseiten der EU wurde nicht eingeleitet. Der erste Warnschuss in Form der Mini-Bots wurde allerdings schon abgefeuert. Das italienische Parlament hat im Mai 2019 einstimmig für die Einführung der Mini-Bots und die Forderung nach einem Schuldenerlass gestimmt. Italien will die Staatsanleihen, die die EZB gekauft hat, streichen lassen.

Mini-Bots

Mini-Bots sind kurzlaufende Staatsanleihen von 3 bis 12 Monaten, die die italienische Regierung für ihre Ausgaben herausgeben möchte, um Unternehmen zu bezahlen. Da diese auch vom Fiskus für Steuerzahlungen angenommen werden, würde das schlechte Geld gutes Geld verdrängen und die Mini-Bots eine Art Parallelwährung werden. Damit könnte man den sanften Ausstieg aus dem Euro vorbereiten beziehungsweise einleiten.

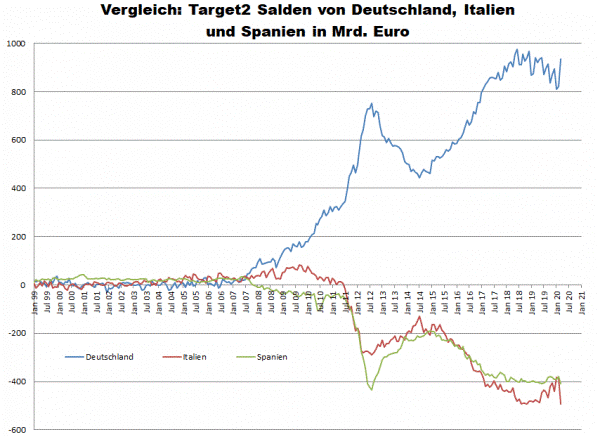

Nach dem Austritt Italiens aus dem Euro wird es zu einem Staatsbankrott kommen. Die Target2-Forderungen der Bundesbank an Italien in Höhe von knapp 500 Milliarden Euro werden unwiederbringlich verloren sein. Sobald Italien wieder seine eigene, souveräne Währung hat, wird es diese abwerten, um wettbewerbsfähig zu werden. Dann wird der Urlaub wieder attraktiv günstig im Süden. Oh bella ciao.

Frankreich

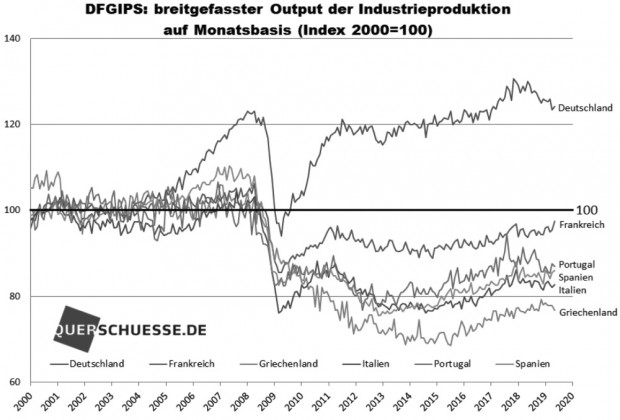

Die zweigrößte Volkswirtschaft der Eurozone ist ein weiterer großer Verlierer des Euro. Die volkswirtschaftlichen Eckdaten zeigen den erschreckenden Niedergang der Grande Nation. Die Industrieproduktion Frankreichs ist seit der Einführung des Euros um 9 Prozent gesunken. Während der Finanzkrise 2008 ist die Industrieproduktion genauso stark gesunken wie in Deutschland, allerdings hat sich Deutschland wieder erholt, während es Frankreich nicht aus dem Tal herausgeschafft hat. Noch schlimmer steht es um die Industrieproduktion der folgenden südlichen Länder (siehe Abbildung 10): Portugal mit -14 Prozent, Italien und Griechenland mit jeweils -19 Prozent und Spanien mit -21 Prozent. Die Südschiene Europas ist immer noch in der Krise, und das in der längsten wirtschaftlichen Erholungsphase seit dem Zweiten Weltkrieg. Kommt es zur globalen Rezession, werden in den südlichen Euroländern alle Dämme brechen!

Mit der kommenden Rezession wird das politische System um Emmanuel Macron scheitern. Die Gelbwesten auf den Straßen des Landes waren nur ein kleiner Vorgeschmack auf das, was in Frankreich möglich ist. Die Arbeitslosenzahlen in Frankreich mit seiner größtenteils nicht wettbewerbsfähigen Wirtschaft werden weiter nach oben gehen und die Regierung wird gezwungen sein, an der Steuerschraube zu drehen, um den Sozialstaat am Leben zu erhalten. Dann aber wird die Bevölkerung in Massen auf die Straße gehen und den Bürgerkrieg ausrufen.

Sollte die Politik in Frankreich weiterhin versagen (wovon wir ausgehen), dann wird der oder die nächste Präsidentin aus den Reihen der Partei des Rassemblement National hervorgehen.

Selbst Jean Pisani-Ferry, ein einflussreicher Euro-Lobbyist und der ehemalige Chef von Bruegel, einem großen, wirtschaftlichen Think Tank, hat nun erkannt, dass der Euro keine gute Idee war. Immerhin nach 18 Jahren.

Krieg zwischen Iran und den USA

Sollte der Konflikt zwischen den USA und dem Iran zu einem Krieg eskalieren, hätte dies auch unvorstellbare Auswirkungen auf Deutschland und Europa. Es besteht die Möglichkeit, dass die gesamte Region in Brand und damit völlig außer Kontrolle gerät. Abgesehen von all dem menschlichen Leid wären in diesem Falle die wirtschaftlichen Konsequenzen gravierend. Sollten die Öl- und Gastanker die Welt plötzlich nicht mehr vom Persischen Golf und von Nordafrika aus mit Öl und Gas beglücken, dann würde der Öl- und Gaspreis in Kürze durch die Decke gehen. Dies würde jegliches wirtschaftliches Wachstum abwürgen und die Welt in eine tiefe Rezession stürzen.

Neue Flüchtlingskrise

Eine weitere große Flüchtlingskrise wird Europa nicht stemmen können – weder finanziell noch gesellschaftlich. Dass diese aber droht, ist durchaus wahrscheinlich.

Der FDP-Außenpolitiker Alexander Graf Lambsdorff warnt vor einer militärischen Konfrontation zwischen den USA und dem Iran. Eine solche »würde Deutschland unmittelbar betreffen und könnte dramatische Folgen haben«. Sollten auch nur zwischen 5 und 10 Prozent der iranischen Bevölkerung (knapp 81 Millionen) daraufhin fliehen, wären das zwischen vier und acht Millionen Menschen, die ihr Land verlassen und in Richtung Europa ziehen. Das würde massive Auswirkungen auf Europa haben, und es ist davon auszugehen, dass die europäischen Grenzen geschlossen werden würden.

Außerdem würde sich die politische Landschaft innerhalb der EU – auch in Deutschland – komplett verändern. Die weitere Aufnahme von Millionen Flüchtlingen wäre den Wählern an sich schon schwer zu vermitteln, aber in Kombination mit einer Rezession dürfte das keinesfalls gelingen. Das bedeutet, dass höchstwahrscheinlich rechte Parteien ein Parlament nach dem anderen erobern und die EU und den Euro zerstören würden.

Bankenkollaps/-krise

Eine neue Bankenkrise ist nur eine Frage der Zeit. Etliche italienische und spanische Zombiebanken sind marode. Sie werden nur noch von der EZB künstlich am Leben erhalten. Ohne die Aufkaufprogramme PSPP (Public Sector Purchase Programme), CSPP (Corporate Sector Purchase Programme) und TLTRO (targeted longer-term refinancing operations) würde es etliche von ihnen längst nicht mehr geben.

Anleihen-Aufkaufprogramme der EZB

PSPP

Nach einem festen Aufteilungsschlüssel, der sich nach deren Anteil am Kapital der EZB richtet, werden europäische Staatsanleihen gekauft. Das größte Volumen fällt dabei auf deutsche Anleihen, das zweitgrößte auf französische, das drittgrößte auf italienische und so weiter. Der Anteil des Eurosystems an der Gesamtmenge einzelner Wertpapiere war auf 25 Prozent begrenzt (im September 2015 wurde die Begrenzung auf 33 Prozent erhöht). Der Anteil an den Schulden eines Staates auf 33 Prozent. Die Rendite der gekauften Anleihen muss oberhalb des Einlagezinssatzes der EZB liegen. Insgesamt wurden mit dem Programm PSPP und dem CSPP für 2,59 Billionen Euro Anleihen an Staaten und Unternehmen erworben.TLTRO

Mit diesem Hilfsprogramm versorgt die EZB die Banken mit extrem günstigen und langlaufenden Krediten (bis zu vier Jahren), um die Kreditvergabe zu stimulieren und die Banken mit Liquidität zu versorgen. Es handelt sich hierbei um gezielte langfristige Refinanzierungsgeschäfte, damit Banken Anreize erhalten, Darlehen an die Wirtschaft zu geben. Bisher gab es zwei TLTRO-Programme, und zwar 2014 und 2016.Die Institute erhalten die Gelder zum aktuellen Leitzins, also zum Nulltarif. Darüber hinaus erhielten die Banken eine Prämie von bis zu 0,4 Prozent, wenn sie nachweislich mehr Kredite vergaben. Mit dieser Konstruktion sollte erreicht werden, dass das Geld tatsächlich auch in Form von Darlehen zur Stützung der Konjunktur in der Wirtschaft ankommt. Das Gesamtvolumen beträgt aktuell 720 Milliarden Euro, und vor allem Banken in Italien, Spanien und Frankreich nutzen diese. Italienische Geldhäuser wurden mit 240 Milliarden Euro, spanische Institute mit rund 167 Milliarden Euro und Banken aus Frankreich mit etwa 112 Milliarden Euro versorgt. Für Institute in Deutschland ergibt sich ein Kreditvolumen von etwa 88 Milliarden Euro. Die meisten Kredite laufen im Sommer 2020 aus, die letzten im Jahr 2021. Da es jetzt schon wieder Lücken gibt, vor allem bei italienischen Banken (circa 140 Milliarden Euro), wurde das dritte TLTRO-Programm bereits im November 2019 mit 20 Milliarden Euro pro Monat gestartet. Weitere Programme der EZB sind das Asset Purchase Programme (APP), das Covered Bond Purchase Programme 3 (CBPP3), das Asset-Backed Securities Purchase Programme (ABSPP) sowie die Wertpapierleihe im APP (Securities Lending). Daran sieht man deutlich, wie gut der Euro funktioniert …

Italienische Banken haben 8,9 Prozent notleidende Kredite in ihren Bilanzen. Auf dem Höhepunkt 2015 waren es 17,1 Prozent. Zusätzlich wurde dadurch auch die größte Insolvenzverschleppung der Geschichte finanziert. Bis zu 15 Prozent aller Unternehmen in der Eurozone sind sogenannte Zombieunternehmen. Weltweit geht man sogar von 13 Prozent aus! Auch diese hätten ohne das billige Geld der EZB und Anleihenaufkäufe schon längst das Zeitliche gesegnet. Mit der kommenden Rezession werden die Unternehmen weitere Kredite benötigen und gegebenenfalls nicht erhalten. Wenn diese Zombies dann kippen, werden sie einige Banken mit sich reißen und einen fatalen Dominoeffekt auslösen.

Aber auch deutsche Banken stehen auf tönernen Füßen: Die Deutsche Bank hat etliche Leichen im Keller und de facto keine Chance zu überleben. Der Wertverlust der Aktie spricht Bände: Die Deutsche-Bank-Aktie hat noch einen Wert von circa 12 Milliarden Euro bei einem Eigenkapital von 64 Milliarden Euro. Also bewertet der Markt diese Aktie mit 51 Milliarden weniger. Wieso tut er das? Weil anscheinend keiner mehr davon ausgeht, dass die Deutsche Bank ohne staatliche Eingriffe überleben wird.

Das letzte Gefecht

Was wir gerade erleben, zeigt wie zutreffend der Titel unseres letzten Buches ist. Selbst der IWF schreibt nun, dass die Krise alles andere in den Schatten stellen wird. Durch die Globalisierung und die enge Bande des Geldsystems wird die Fragilität unseres Just in Time Systems nun auf das deutlichste sichtbar. Diese Krise wird der Euro nicht überleben. Die dritt wichtigste Volkswirtschaft der Eurozone, Italien, liegt im Dämmerschlaf und war schon davor in Rezession und de facto Bankrott. Im Zinskorsett der künstlich erzeugten Währungsunion, wird Italien niemals auf die Beine kommen.

Die Target 2 Salden steigen wieder auf ein Hoch und zeigen wie dysfunktional der Euro ist.

Vor der Corona-Krise erschienen die wahrscheinlichsten Auslöser für einen Eurocrash ein großer Stromausfall (Energiewende lässt grüßen!), Terroranschläge, Bürgerkriege und Naturkatastrophen zu sein; auf jeden Fall ein exogener Schock, der das Ende des Euros einleiten kann und wird. Dieser ist nun wohl in Form eines unsichtbaren Virus eingetreten.

Die Notenbank und die Staaten werden natürlich verzweifelt dagegen andrucken aber ohne Erfolg. Noch nie wurde durch Geld drucken eine Krise gestoppt oder Wohlstand erzeugt. Auch dieses Mal nicht. Ganz im Gegenteil. Je länger wir am kaputten Eurosystem festhalten, umso größer werden die Kollateralschäden – wirtschaftlich, politisch und gesellschaftlich!

Leicht aktualisierter Auszug aus:

Marc Friedrich & Matthias Weik, Der größte Crash aller Zeiten. Wirtschaft, Politik, Gesellschaft – Wie Sie jetzt noch Ihr Geld sichern können. Eichborn, 280 Seiten, 20,00 €

Empfohlen von Tichys Einblick. Erhältlich im Tichys Einblick Shop >>>

Sie müssenangemeldet sein um einen Kommentar oder eine Antwort schreiben zu können

Bitte loggen Sie sich ein

Ist ja Unfug, alles auf eine Karte zu setzen, das sagt Ihnen aber jeder Anlageberater, der auch nur einen Funken Anstand im Knopfloch stecken hat. Edelmetalle sind Fallback- Werte. Nix zum Spekulieren, aber unverwüstlich zum Absichern.

Die Argumente zur Dysfunktionalität des Euros sind nachvollziehbar, aber solange die Politik und diverse mächtige Influencer das Ding schützen, wird der Euro weiterleben. Ganz nach dem Motto: was nicht passt, wird passend gemacht, auch wenn es im Gebälk knarzt wie beim Orkan-Sturm. Zur Not wird die letzte Klitsche verstaatlicht und Omas Sparstrumpf beschlagnahmt. Die Eurokraten werden die Währung bis zur letzten Patrone verteidigen. Erstmal Bargeld verbieten und im Falle des Crashs elektronisch alle Konten leer räumen. Wer aufmuckt ist dann ein demokratiefeindlicher Nationalist, der woanders hingehen soll, wenn er „unsere Werte“ nicht teilt. Merkel wird vor die Kamera treten und… Mehr

Das oben geschilderte Szenario kennen wir doch nun wirklich schon seit gefühlten Ewigkeiten. Entscheidend ist aber – und das wissen wir alle – dass die Entscheidungsträger den festen Willen haben, das Jahrhundertprojekt europ. Einigung weiter zu führen. Sie werden deshalb alle Register ziehen, damit es nicht zum Höllensturz kommt, was natürlich auch massive Verstaatlichungen, insbes. von Banken, Gründung von Bad Banks, Vermögensabgaben etc. bedeuten kann. Von weiteren massiven Transfers, sowie Geschenken und Bürgschaften unsererseits, die dann anschließend entgegen aller Versprechen dauerhaft weiter geführt werden (wieder mal), will ich gar nicht reden… Deren Hexenküche ist also noch lange nicht am Ende… Mehr

Sehr geehrter Herr Weik, ein Szenario haben Sie übersehen, das die gesamte Perspektive ändert: dass angesichts einer großen Euro-Finanzkrise die Wahlen ausgesetzt und die herrschenden Politiker per Notstandsverordnung jede Schweinerei anordnen werden, die ihnen persönlich nützt! Und was die Idio…..logen bei den Linken, den Grünen und der SPD dann fordern werden, können Sie sich sicherlich vorstellen. Entsprechende Vorschläge zur Wahlrechtsreform, die uns Wähler noch mehr entmachtet, wurden ja bereits von höchster Stelle (Schäuble) angeregt! Die Corona-Krise wird bereits genutzt, um die Polizei zur Durchsetzung jedweder Verordnungen einzuüben, egal ob diese GG-konform ist oder nicht, ob sie von einem Parlament beschlossen… Mehr

Sie übersehen, unser Parlament ist zu einem Abnick-Verein verkommen, defacto haben wir parlamentsmäßig nur einzige Opposition und diese wird nach allen Regeln der Kunst geschmäht und in ihrer parlamentarischen Funktion behindert.

Das GG war noch nie sein Papier wert.

„Solange die Wirtschaft brummt, ist eine Transferunion sicherlich kein Problem, auch wenn sie ökonomisch nicht nachhaltig ist. „ ~ Hier sind aber gewaltige Zweifel angebracht! Wie sinnvoll ist es, ein Fass (hier: EU-Südländer) ohne Boden kontinuierlich zu befüllen? Es ist absoluter ökonomischer Unsinn und hat mit Solidarität auch nichts zu tun, da der oder die Empfänger buchstäblich daran gehindert werden, ihre ökonomische Gesundheit mit eigener Kraft wieder zu erlangen; sprich, die erforderlichen Reformen in ihren Ländern mit gar nicht so armen privaten Haushalten durchzusetzen. Solange die dortigen Politiker mit finanziellen Mitteln unterstützt werden, gehen sie den für ihr Land und… Mehr

Where is the beef in diesem Artikel ?

Ich will eindeutige Belege für ihre Thesen !

Harte Fakten !

Worauf kann man / frau sich bei ihren Ausführungen verlassen ?

Ansonsten ist es nur Kaffeesatzleserei …..

Dieses “ kann sein , kann nicht sein “ ist einfach nur dürftig !

Kurz gesagt :

Ich will wissen , was ich mit meinem Ersparten machen soll ….

Es auf den Kopf hauen; wäre ganz im Sinne der EZB.

Einfach mal selber denken und dann entscheiden.

Sowas nennt man Eigenverantwortung.

Gold kaufen bei der Frau von dem Mann von der Wissensmanufaktur.

Grundsätzlich finde ich das ja gut, wenn ständig gegen den € angeschrieben wird. Leider ist es auch völlig unproduktiv und geht an der geschaffenen Realität vorbei. €-Land ist das Kernstück der USE, der „uneinigen Staaten von Europa“. Die finanziellen Verflechtungen der angeschlossenen Staaten untereinander sind bereits derart komplex, daß diese sich m.E. kaum noch aufdröseln lassen. EZB, ESM, Target 2, gemeinsamer Bankenfonds etc: dagegen läßt sich nicht mehr ankommen. Warum auch? Die Transferunion ist längst Realität. Der Wert des € bemißt sich am „gewogenen Durchschnitt“ aller Teilnehmerländer. Wirtschaftlich starke Staaten profitieren von der relativen €-Schwäche, wirtschaftlich schwache Staaten leiden unter… Mehr

Die Herren Experten irren…falls es zum Crash in Italien und/oder anderen Südländern + Frankreich kommen wird, wird die EZB über eine Bad Bank oder andere Auslagerungen diese Verbindlichkeiten übernehmen….und…..jetzt kommts….streichen. So einfach ist das. Wer das Währungssystem des EURO mit Privatwirtschaft vergleicht, vergleicht Äpfel mit Birnen….ja, wenn man will können Verbindlichkeiten bzw. Forderungen „einfach“ verschwinden. Ebenso ist die Erhöhung der Geldmenge keine Frage von Druckerpressen….die Beträge die „erschaffen“ werden sind Giralgeld…also „nur“ Zahlen auf Konten. Klar ist…das alles ist jetzt sehr einfach dargestellt….wird aber im Notfall genau so oder ähnlich laufen. Wie sich der Außenwert des EURO dann entwickeln wird,… Mehr

Steuereinnahmen Bund- Länder und Gemeinden:

2007: 538.000 Millionen €

2018: 705.000 Millionen €

Trotz 167.000 € Millionen Mehreinnahmen schaffen wir eine schwarze Null, haben die Bundeswehr, die Infrastruktur und was sonst noch alles kaputtgespart. Und keiner fragt mal in Berlin nach. Das hat früher sogar Frau Reschke schon getan: https://www.youtube.com/watch?v=EgWKrFFTrqo

“ Dann werden die Wähler dieses Landes Anti-EU- und Anti-Euro-Parteien wählen, die das Land radikal verändern werden. “

Nein, 85% der Bevölkerung werden das nicht tun.

Sie werden Klopapier kaufen.

Chapeau – eine super gelungene Analyse in allerbester Kurzform.